شاخص قدرت نسبی ( RSI ) یک شاخص حرکت است که در آنالیز فنی مورد استفاده قرار می گیرد و بزرگی تغییرات اخیر قیمت را برای ارزیابی شرایط فروش بیش از حد یا سبقت در قیمت سهام یا دارایی دیگر اندازه گیری می کند RSI. به عنوان نوسان ساز نمایش داده می شود (نمودار خطی که بین دو سطح حرکت می کند) و می تواند از 0 تا 100 مقداری داشته باشد. این شاخص در ابتدا توسط J. Welles Wilder Jr. تهیه شده و در کتاب اصلی خود در سال 1978 با عنوان ‘مفاهیم جدید’ معرفی شده است.

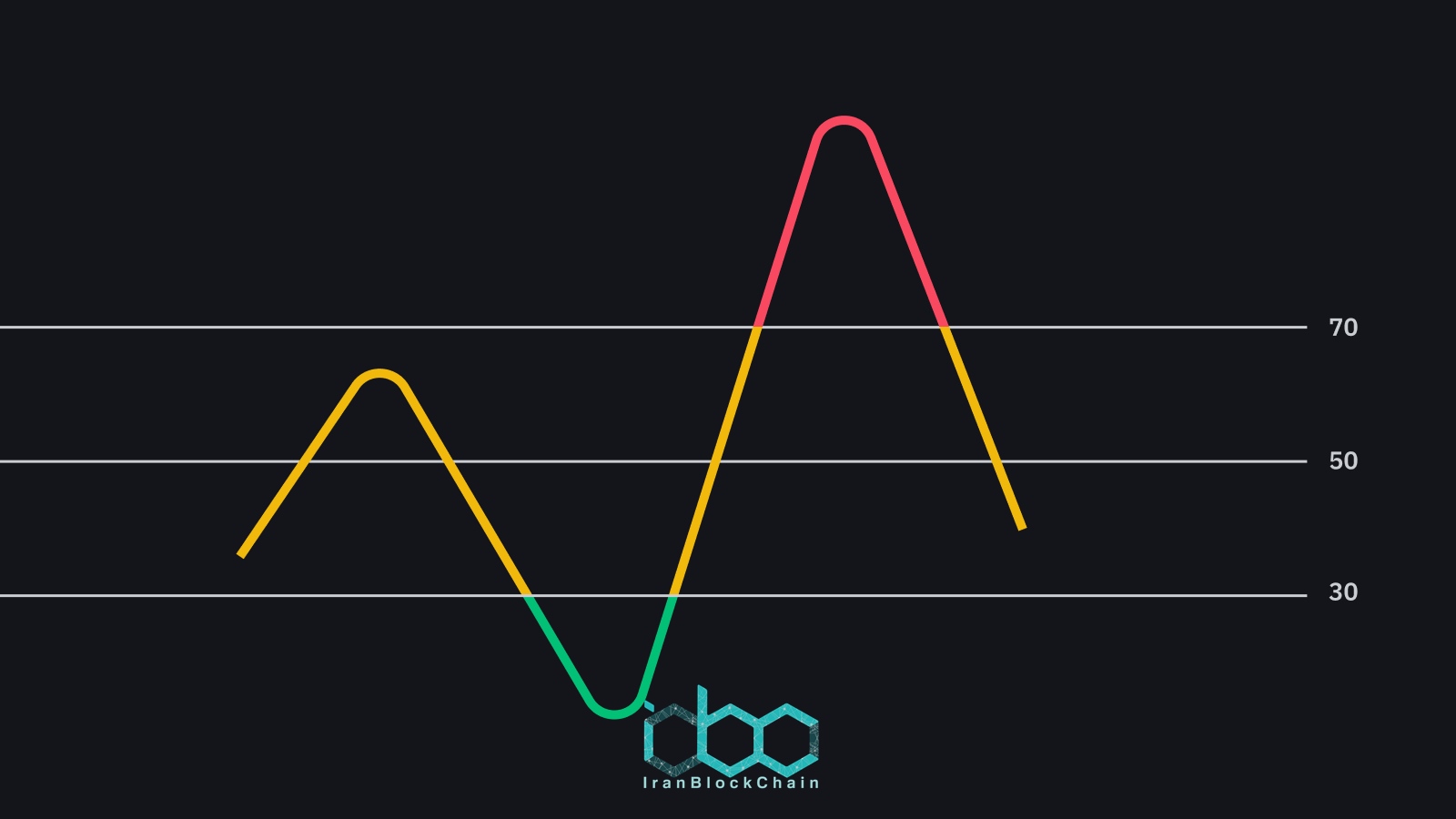

تعبیر و استفاده سنتی از RSI به این معناست که مقادیر 70 یا بالاتر نشان می دهد که امنیت در حال افزایش است و بیش از حد ارزش افزوده دارد و ممکن است برای یک روند معکوس یا بازگرداندن قیمت در اولویت قرار گیرد. یک خواندن RSI از 30 یا پایین تر نشان دهنده یک وضعیت کم ارزش و فروش بیش از د و نوعی سینال خرید است.

پیشگویی های کلیدی

- شاخص قدرت نسبی (RSI) نوسانگر شتابی محبوب است که در سال 1978 توسعه یافته است.

- RSI سیگنال های معامله گر فنی را در مورد شتاب صعودی و نزولی قیمت فراهم می کند و اغلب زیر نمودار قیمت دارایی ترسیم می شود.

- معمولاً وقتی RSI بالاتر از 70٪ است سیگنال فروش و در صورت پایین آمدن از 30٪ سیگنال خرید محسوب می شود.

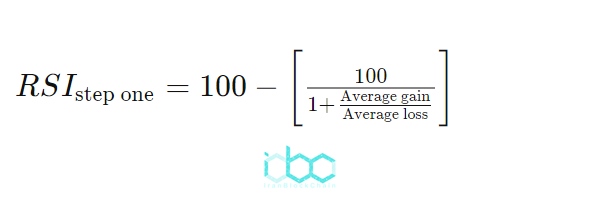

فرمول RSI

شاخص قدرت نسبی (RSI) با محاسبه دو بخشی محاسبه می شود که با فرمول زیر شروع می شود:

متوسط سود یا ضرر استفاده شده در محاسبه میانگین درصد سود یا ضرر در طی دوره برگشت است. فرمول از یک مقدار مثبت برای ضرر متوسط استفاده می کند.

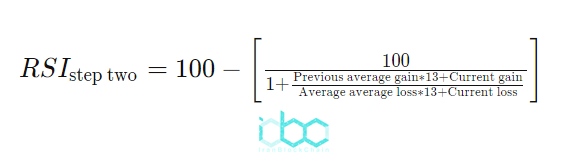

هنگامی که دوره 14 تایی از داده ها در دسترس باشد ، می توان بخش دوم فرمول RSI را محاسبه کرد:

محاسبه RSI

با استفاده از فرمول های بالا ، RSI قابل محاسبه است ، جایی که می توان خط RSI را در زیر نمودار قیمت دارایی ترسیم کرد.

با افزایش تعداد و اندازه بسته شدن مثبت ، RSI افزایش می یابد و با افزایش تعداد و اندازه خسارات سقوط می کند. بخش دوم محاسبه نتیجه را تسکین می بخشد ، بنابراین RSI فقط در یک بازار به شدت روند نزولی نزدیک به 100 یا 0 خواهد بود.

همانطور که در نمودار بالا مشاهده می کنید ، شاخص RSI می تواند در مدت زمان طولانی در منطقه اشباع خرید بماند در حالی که سهام در روند صعودی است. این شاخص ممکن است زمانی که سهام در روند نزولی است ، برای مدت طولانی در قلمرو پایدار باقی بماند. این می تواند برای تحلیلگران جدید گیج کننده باشد ، اما یادگیری استفاده از شاخص در چارچوب روند غالب این موضوعات را روشن می کند.

شاخص قدرت نسبی RSI به شما چه می گوید؟

روند اصلی سهام یا دارایی ابزاری مهم برای اطمینان از درک صحیح خواندن شاخص است. به عنوان مثال ، تکنسین مشهور بازار ، کنستانس براون (CMT) ، این ایده را ترویج کرده است که احتمالا ً مقدار RSI در روند صعودی بیشتر از 30٪ است ، و همچنین روند نزولی بسیار پایین تر از70٪ رخ میدهد.

همانطور که در نمودار زیر مشاهده می کنید ، در طی روند نزولی ، RSI نزدیک به 50٪ و نه 70٪ صعود می کند ، که می تواند توسط سرمایه گذاران برای اطمینان بیشتر نسبت به شرایط نزولی استفاده شود. بسیاری از سرمایه گذاران در صورت وجود روند قوی برای شناسایی بهتر ، از یک روند افقی استفاده می کنند که بین 30 تا 70 درصد است. تغییر سطح اوراق بهادار یا فرابورس زمانی که قیمت سهام یا دارایی در یک کانال بلند مدت ، افقی است ، معمولاً غیر ضروری است.

یک مفهوم مرتبط با استفاده از سطوح اشباع خرید و اشباع فروش متناسب با روند ، تمرکز روی سیگنال های معاملاتی و تکنیک های سازگار با روند است. به عبارت دیگر ، استفاده از سیگنال های صعودی در زمانی که قیمت در روند صعودی باشد و سیگنال های نزولی وقتی سهام در یک روند نزولی قرار دارد ، به جلوگیری از آلارم های دروغین بسیاری که RSI می تواند بدهد ، کمک می کند.

نمونه ای از واگرایی شاخص قدرت نسبی RSI

واگرایی صعودی وقتی اتفاق می افتد که RSI یک قرائت پایدار را ایجاد می کند و پایین تر آن نیز پایین می آید که به ترتیب با پایین ترین قیمت ها مطابقت دارد. این امر نشان دهنده افزایش حرکت صعودی است و می توان از شکاف بالای سرزمین فرورفته برای ایجاد موقعیت طولانی جدید استفاده کرد.

واگرایی نزولی هنگامی اتفاق می افتد که RSI باعث ایجاد خواندن اضافه و به دنبال آن پایین تر شود که با قیمت های بالاتر مطابقت داشته باشد.

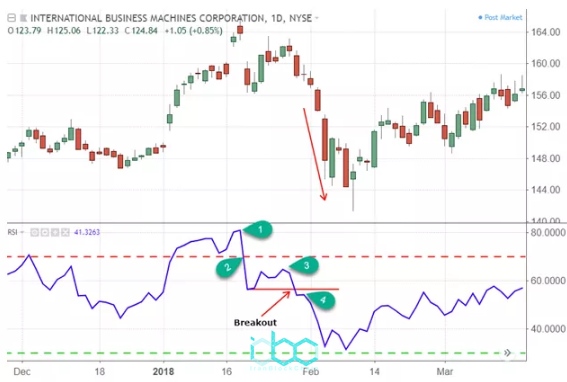

همانطور که در نمودار زیر مشاهده می کنید ، هنگامی که RSI با تشکیل پایین ترین نرخ ، نرخ پایین تر را تشکیل می دهد ، واگرایی صعودی مشخص شد. این یک سیگنال معتبر بود ، اما وقتی سهام در روند طولانی مدت پایدار باشد ، واگرایی می تواند نادر باشد. استفاده از قرائت انعطاف پذیر oversold یا overbought به شناسایی سیگنال های احتمالی بیشتر کمک می کند.

نمونه ای از رد شدن سووینگ در RSI

یکی دیگر از روشهای معاملات ، رفتار RSI را هنگام مراجعه مجدد از قلمروهای تحت الشعاع یا سرزمین بررسی می کند. این سیگنال \”رد نوسان\” نامیده می شود و چهار بخش دارد:

- RSI در قلمرو فرعی فرو می رود.

- RSI از بالای 30٪ عبور می کند.

- RSI بدون عبور از داخل قلمرو ، شیب دیگری را تشکیل می دهد.

- RSI سپس جدیدترین سطح خود را می شکند.

همانطور که در نمودار زیر مشاهده می کنید ، نشانگر RSI اشباع در فروش شده است ، از بین 30٪ شکسته شده و کمترین دفع را تشکیل می دهد که باعث افزایش سیگنال می شود. استفاده از RSI از این طریق بسیار شبیه به ترسیم خطوط روند در نمودار قیمت است.

مانند واگرایی ، یک نسخه نزولی از سیگنال رد نوسان وجود دارد که مانند تصویر آینه ای از نسخه صعودی است. رد نوسان بلندی نیز دارای چهار بخش است:

- RSI به قلمروها افزایش می یابد.

- RSI از زیر 70٪ عبور می کند.

- RSI بدون عبور از داخل قلمروهای پرتراکم سطح دیگری را تشکیل می دهد.

- RSI سپس آخرین سطح پایین خود را می شکند.

نمودار زیر سیگنال رد نوسان بلندی را نشان می دهد. مانند بسیاری از تکنیک های معاملات ، این سیگنال هنگامی که با روند طولانی مدت غالب مطابقت داشته باشد قابل اطمینان تر خواهد بود. سیگنال های خرسی در طول روند نزولی کمتر احتمال دارد آلارم کاذب تولید کنند.

منبع: اینوستوپدیا