در زمینه تحلیل تکنیکال ، پرچم الگویی از قیمت است که در یک بازه زمانی کوتاهتر ، خلاف روند غالب قیمت که مشاهده می شود در یک بازه زمانی طولانی تر در نمودار قیمت حرکت می کند. این نام به دلیل روشی است که به بیننده یک پرچم را یادآوری می کند.

از الگوی پرچم استفاده می شود تا ادامه روند احتمالی یک روند قبلی را از نقطه ای که قیمت نسبت به آن روند کاهش یافته است ، حدس زد. در صورت از سرگیری روند ، افزایش قیمت می تواند سریع باشد و با توجه به الگوی پرچم ، زمان تجارت را به سود خود تبدیل کند.

پیشگویی های کلیدی

- یک الگوی پرچم ، در تجزیه و تحلیل فنی ، نمودار قیمت است که با یک تقابل تند (پرچم) و موفقیت در روند کوتاه مدت (قطب پرچم) مشخص می شود.

- الگوهای پرچم با شاخص های نمایانگر حجم و همچنین عملکرد قیمت همراه است.

- الگوهای پرچم نشان دهنده معکوس روند یا شکستن روند بعد از یک دوره ادغام هستند.

چگونه یک الگوی پرچم کار می کند؟

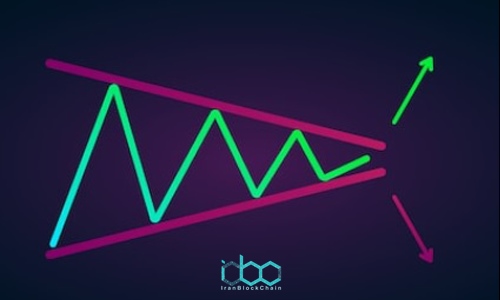

پرچمها مناطقی از قیمت هستند که یک حرکت ضد روند را نشان می دهند که مستقیماً پس از یک حرکت جهت دار شدید در قیمت دنبال می شود. این الگو معمولاً از پنج تا بیست میله قیمت تشکیل شده است. الگوهای پرچم می توانند یا روند صعودی (پرچم صعودی) یا روند نزولی (پرچم نزولی) داشته باشند. قسمت پایین پرچم نباید از نقطه میانی پرچم پیشین خود تجاوز کند. الگوهای پرچم پنج ویژگی اصلی دارند:

- روند قبلی

- کانال ادغام

- الگوی حجم

- یک بریک آوت

- تأییدیه که در آن قیمت در همان جهت با توجه به شکست می رود.

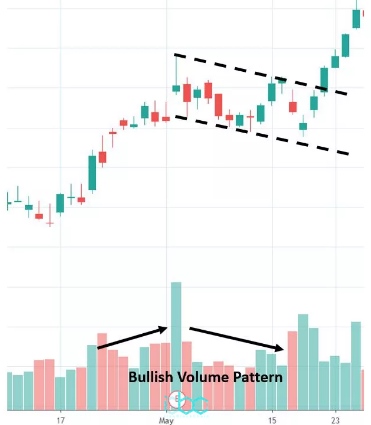

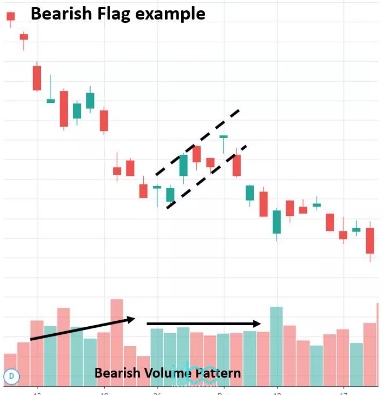

الگوهای ضربتی و بیکاری ساختارهای مشابهی دارند اما در جهت روند و تفاوت های ظریف در الگوی حجم. الگوی حجم صعودی در روند قبلی افزایش می یابد و در تلفیق کاهش می یابد. در عوض ، یک الگوی حجم نزولی اول افزایش می یابد و بعد از آن روند تمایل به نگه داشتن سطح دارد ، زیرا روند صعودی با افزایش زمان تمایل به افزایش حجم دارد.

الگوی پرچم همچنین توسط نشانگرهای موازی بر روی منطقه ادغام مشخص می شود. اگر خطوط همگرا شوند ، از الگو به عنوان الگوی گوه یا قلاب یاد می شود. این الگوها از جمله قابل اطمینان ترین الگوهای ادامه دهنده هستند که معامله گران از آنها استفاده می کنند زیرا برای ورود به یک روند موجود ، آماده سازی برای ادامه روند را ایجاد می کنند. این سازندها همه شبیه به هم هستند و تمایل دارند در یک روند موجود در موقعیت های مشابه ظاهر شوند.

الگوها همچنین از همان حجم و الگوهای شکستگی پیروی می کنند. این الگوها با کاهش حجم تجارت پس از افزایش اولیه مشخص می شوند. این بدان معناست که معامله گران با فشار بر روند غالب ، فوریت کمتری برای ادامه خرید یا فروش خود در طی دوره تحکیم دارند ، بنابراین این امکان را ایجاد می کند که تاجران و سرمایه گذاران جدید این روند را با اشتیاق در پیش بگیرند و قیمت ها را با سرعتی سریعتر از حد معمول افزایش می دهد.

نمونه های الگوی flag

در این مثال از الگوی پرچم صعودی ، اقدام قیمت در طی حرکت روند اولیه افزایش می یابد و سپس از طریق منطقه ادغام کاهش می یابد. این شکست ممکن است همیشه از حجم بالایی برخوردار نباشد ، اما تحلیلگران و تجار ترجیح می دهند یکی از این موارد را ببینند زیرا این بدان معناست که سرمایه گذاران و سایر معامله گران با موج جدیدی از شور و شوق وارد سهام شده اند.

مثال پرچم قلاب

در یک الگوی flag نزولی ، حجم همیشه در طول ادغام کاهش نمی یابد. دلیل این امر این است که حرکت روند نزولی معمولاً توسط ترس و اضطراب سرمایه گذاران از کاهش قیمت ها ناشی می شود. هرچه قیمت ها بیشتر سقوط کنند ، فوریت سرمایه گذاران باقیمانده برای مقابله با این اقدامات بیشتر خواهند شد. بنابراین این حرکات با الگوهای حجمی بالاتر از متوسط (و در حال افزایش) مشخص می شوند. از آنجا که سطح حجم در حال حاضر بالا رفته است ، شکست شیب نزولی ممکن است مانند الگوی صعودی، صعودی نداشته باشد.

نحوه تجارت الگوی پرچم

با استفاده از پویایی الگوی پرچم ، معامله گر می تواند با مشخص کردن سه نکته اصلی: ورود ، توقف ضرر و هدف سود ، یک استراتژی برای تجارت چنین الگوهای ایجاد کند.

ورود: اگرچه پرچم ها ادامه روند فعلی را نشان می دهند ، اما صحیح است که برای جلوگیری از یک سیگنال نادرست منتظر شکست اولیه باشید. معامله گران معمولاً انتظار دارند که یک روز بعد از شکسته شدن قیمت و بسته شدن در بالا (موقعیت طولانی) خط روند موازی بالا ، یک پرچم را تشکیل دهند.

توقف ضرر: معامله گران معمولاً انتظار دارند از طرف مقابل از الگوی پرچم به عنوان نقطه توقف ضرر استفاده کنند. به عنوان مثال ، اگر خط روند بالا الگوی 55 دلار برای هر سهم باشد و خط روند پایین الگوی در هر سهم 51 دلار باشد ، در این صورت مقداری سطح قیمت زیر 51 دلار برای هر سهم مکانی منطقی برای تعیین توقف ضرر خواهد بود.

هدف سود: معامله گران محافظه کار ممکن است بخواهند از اختلاف ، اندازه گیری شده در قیمت ، بین خطوط روند موازی الگوی پرچم برای تعیین یک هدف سود استفاده کنند. به عنوان مثال ، اگر اختلاف 4.00 دلاری وجود داشته باشد و نقطه ورود شفاف 55 دلار باشد ، معامله گر هدف سود را 59 دلار قرار می دهد. یک رویکرد خوش بینانه تر اندازه گیری فاصله از نظر دلار بین الگوی بالا و پایه پرچم برای تعیین یک هدف سود خواهد بود. به عنوان مثال ، اگر پایین ترین قیمت پرچم 40 دلار باشد ، و بالای پرچم 65 دلار باشد ، و اگر نقطه ورود به بیرون از ان 55 دلار بود ، آنگاه ممکن است سود یک معامله گر 80 دلار (55 دلار به همراه 25 دلار) باشد.

علاوه بر این سه قیمت اصلی ، معامله گران باید توجه زیادی به انتخاب اندازه موقعیت و روند کلی بازار داشته باشند تا در استفاده از الگوهای پرچم برای هدایت استراتژی های تجاری حداکثر موفقیت را کسب کنند.

منبع: اینوستوپدیا