شکست (Breakout) به زمانی گفته می شود که قیمت یک دارایی بالاتر از یک منطقه مقاومت یا در زیر منطقه حمایت حرکت می کند. بریک آوت نشان دهنده پتانسیل قیمت برای شروع روند در جهت شکست است. به عنوان مثال ، شکست از روند صعودی از یک الگوی نمودار می تواند نشان دهد که قیمت روند صعودی بیشتری را شروع می کند. شکستگی هایی که در حجم زیاد رخ می دهد (نسبت به حجم عادی) تاکید بیشتری را نشان می دهد و این بدان معنی است که احتمالاً قیمت در این جهت روند بیشتری دارد.

پیشگویی های کلیدی

- بریک اوت BreaKout (شکست) زمانی است که قیمت از یک سطح مقاومت بالاتر می رود یا پایین تر از سطح پشتیبانی حرکت می کند.

- بریک آوت ها می توانند ذهنی باشند زیرا همه معامله گران سطح حمایت و مقاومت یکسان را نمی شناسند یا از آنها استفاده نمی کنند.

- بریک اوت BreaKout فرصت های تجاری احتمالی را فراهم می کند. رسیدن به فرصت معاملاتی در صرافی های صعودی برای صعود از موقعیت های کوتاه یا طولانی ممکن است.

- برک آوت BreaKout با حجم نسبتاً بالایی تاکید و علاقه را نشان می دهد و بنابراین احتمالاً قیمت همچنان در جهت برک آوت ادامه خواهد یافت.

- برک آوت BreaKout در حجم نسبی کم بیشتر در معرض اشتباه است ، بنابراین احتمالاً قیمت در جهت برک کمتر حرکت می کند.

بریک اوت Breakout به شما چه می گوید؟

بریک اوت BreaKout (شکست) احتمالاً به این دلیل اتفاق می افتد که قیمت در زیر سطح مقاومت یا به طور بالقوه برای مدتی بالاتر از سطح حمایت قرار گرفته است. مقاومت و یا سطح حمایت به خطی تبدیل می شود که بسیاری از معامله گران از آنها برای تنظیم نقاط ورودی یا متوقف کردن سطح ضرر استفاده می کنند. هنگامی که قیمت از طریق سطح حمایت یا مقاومت معامله می شود اکثرا منتظر شکست هستند ، و کسانی از مواضع خود خارج می شوند تا از ضررهای بزرگتر جلوگیری کنند.

این شلوغی فعالیت، اغلب باعث بالا رفتن حجم می شود و این نشان می دهد بسیاری از معامله گران به سطح شکستگی علاقه داشتند. بالاتر از حجم متوسط بودن به تأیید برک آوت کمک می کند. در صورت وجود حجم کمی در شکست ، ممکن است این سطح برای بسیاری از معامله گران قابل توجه نباشد ، یا توسط معامله گران بصورت کافی احساس نشود .این شکستهای با حجم کم به احتمال زیاد خراب می شوند.

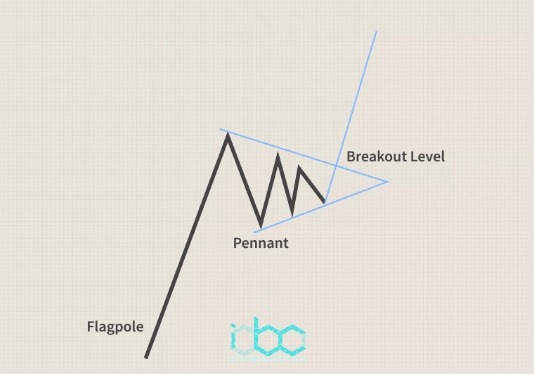

بریک ها BreaKout معمولاً با محدوده ها یا الگوهای نمودار دیگر ، از جمله مثلث ، پرچم ، گوه و سر و شانه همراه هستند. این الگوها زمانی شکل می گیرند که قیمت به روشی خاص حرکت می کند که منجر به سطح حمایت و / یا مقاومت به خوبی تعریف شده می شود. معامله گران سپس این سطح را برای استراحت تماشا می کنند. اگر قیمت بالاتر از مقاومت باشد ، ممکن است موقعیت های طولانی را آغاز کرده و یا از موقعیت های کوتاه خارج شوند ، یا در صورت شکسته شدن قیمت از زیر حمایت ، ممکن است موقعیت های کوتاه را آغاز کرده و از موقعیت طولانی خارج شوند.

حتی بعد از شکست زیاد حجم ، قیمت اغلب (اما نه همیشه) قبل از حرکت دوباره در مسیر بریک آوت BreaKout به نقطه شکست می رود. دلیل این امر آن است که معامله گران کوتاه مدت اغلب شکست اولیه را خریداری می کنند ، اما پس از آن تلاش می کنند تا به سرعت سود خود را بفروشند. این فروش به طور موقت قیمت را به نقطه برک آوت بازمیگرداند. اگر شکستن مشروعیت داشته باشد ، باید قیمت در جهت شکست حرکت کند.

معامله گرانی که برای شروع معاملات از breakout استفاده می کنند ، معمولاً در صورت عدم موفقیت Breakout از سفارشات توقف ضرر استفاده می کنند. در صورت طولانی رفتن به موفقیت صعودی ، یک افت ضرر معمولاً درست زیر سطح مقاومت قرار می گیرد. در صورت انجام معامله کوتاه مدت و رفتن بر روی یک شکست نزولی ، معمولاً یک توقف ضرر دقیقاً بالاتر از سطح حمایت باید قرار گرفته باشد.

نمونه ای از یک بریک اوت Breakout

نمودار با افزایش قیمت در محدوده مقاومت یک الگوی نمودار مثلث ، افزایش زیادی در حجم را نشان می دهد. این شکست به قدری قوی بود که باعث شکاف قیمت شد. قیمت همچنان به بالاتر حرکت می کند و به نقطه اصلی شکست اصلی بازنگردید. این نشانه یک شکست بزرگ است.

معامله گران می توانند از این برک آوت استفاده کنند تا به طور بالقوه وارد موقعیت های طولانی شوند و یا از موقعیت های کوتاه خارج شوند. در صورت ورود طولانی ، یک حد ضرر درست در زیر سطح مقاومت مثلث (یا حتی زیر حمایت مثلث) قرار می گیرد. از آنجا که قیمت شکاف زیادی دارد ، ممکن است این مکان برای نداشتن حد ضرر ایده آل نباشد. پس از ادامه حرکت پس از بریک اوت ، حرکت ضرر متوقف می شود تا امکان خطر یا قفل سود را کاهش دهد.

تفاوت بین یک برک آوت و بالا / پایین 52 هفته ای

اگر یک بریک اوت (Breakout) در نزدیکی سقف یا کف قبلی بازار رخ دهد، این اتفاق میتواند نشانهای قوی از شروع یک روند جدید در تایم فریم بلندمدت باشد، مثلاً ایجاد یک قیمت جدید در بازه ۵۲ هفتهای. به عبارت دیگر، وقتی قیمت از یک سطح مهم مقاومت یا حمایت عبور میکند، احتمال افزایش قابل توجه قیمت در بازه زمانی ۵۲ هفته وجود دارد. اما باید توجه داشت که همه اوجها یا پایینترین سطوح در بازه ۵۲ هفته الزاما نتیجه یک شکست اخیر یا همان بریک اوت نیستند.

قیمت بالا یا پایین ۵۲ هفتهای صرفاً بیانگر بالاترین یا پایینترین قیمتی است که دارایی در طول یک سال گذشته تجربه کرده است، بدون اینکه الزاماً به یک بریک اوت فوری مرتبط باشد. در واقع، بریک اوت (Breakout) زمانی رخ میدهد که قیمت به طور مشخص و با حجم معاملاتی قابل توجه از سطح مقاومت یا حمایت مهمی عبور کند؛ این حرکت معمولاً نشاندهنده تغییر مومنتوم بازار است و میتواند آغازگر روند صعودی یا نزولی جدید باشد.

در تحلیل تکنیکال، تشخیص درست بریک اوت اهمیت بالایی دارد، زیرا بسیاری از معاملهگران و سرمایهگذاران این نقاط را به عنوان فرصتهای ورود یا خروج مناسب میبینند. یک بریک اوت موفق معمولاً با افزایش حجم معاملات همراه است و میتواند سیگنال ادامه روند یا شروع حرکت قدرتمندی در جهت شکست سطح باشد.

بنابراین، شناسایی دقیق بریک اوت در نزدیکی سطوح مهم مانند سقف یا کفهای قبلی میتواند به سرمایهگذاران کمک کند تا فرصتهای سودآور را در بازار کشف کنند و ریسکهای احتمالی را کاهش دهند. در نهایت، باید توجه داشت که هر بریک اوتی به یک روند بلندمدت تبدیل نمیشود و برخی شکستها ممکن است به سرعت به سطوح قبلی بازگردند یا به اصطلاح «بریک اوت کاذب» باشند؛ پس تحلیل دقیق و استفاده از سایر ابزارهای تکنیکال در کنار بررسی بریک اوت ضروری است.

محدودیت های استفاده از بریک اوت

دو مشکل اصلی در استفاده از استراتژی بریک اوت (Breakout) وجود دارد که معاملهگران باید به آنها توجه ویژهای داشته باشند. مشکل اول، بریک اوتهای شکستخورده است که یکی از چالشهای بزرگ در تحلیل تکنیکال محسوب میشود. در این حالت، قیمت ممکن است برای مدتی کوتاه از سطح مقاومت یا حمایت عبور کند و حتی ظاهراً یک شکست موفق را نشان دهد، اما سپس به سرعت معکوس شده و به محدوده قبلی بازگردد.

این وضعیت باعث میشود که حرکت در جهت شکست ادامه نیابد و معاملهگرانی که براساس این بریک اوت وارد بازار شدهاند، با ضرر مواجه شوند. چنین شکستهایی میتواند چندین بار قبل از وقوع یک بریک اوت واقعی تکرار شود و باعث سردرگمی و ضرر در بازار شود.

مشکل دوم مربوط به تعریف و تشخیص سطح حمایت و مقاومت است که در بسیاری از موارد ذهنی و نسبی است. یعنی هر معاملهگر ممکن است بر اساس تجربه و سبک معاملاتی خود، سطوح حمایت و مقاومت متفاوتی را شناسایی کند و همه معاملهگران به یک سطح خاص توجه نکنند. این موضوع باعث میشود که تحلیل و پیشبینی رفتار قیمت بر اساس بریک اوت کمی پیچیدهتر شود و از اعتبار کمتری برخوردار باشد.

برای رفع این مشکل، یکی از ابزارهای کمکی مهم، بررسی حجم معاملات در هنگام بریک اوت BreaKout است. افزایش قابل توجه حجم معاملات در زمان شکست یک سطح حمایت یا مقاومت نشان میدهد که این سطح برای بازار و معاملهگران اهمیت واقعی دارد و احتمال اینکه بریک اوت منجر به یک روند پایدار شود، بیشتر است. برعکس، کمبود حجم در زمان شکست سطوح مهم میتواند نشانهای از عدم اعتبار بریک اوت باشد؛ به این معنی که معاملهگران بزرگ یا نهادی هنوز وارد معامله نشدهاند و احتمال بروز یک بریک اوت کاذب وجود دارد.

در نتیجه، ترکیب تحلیل سطوح حمایت و مقاومت با بررسی دقیق حجم معاملات، به معاملهگران کمک میکند تا بریک اوتهای واقعی را از شکستهای کاذب تفکیک کنند و تصمیمات بهتری در بازار بگیرند. علاوه بر این، توجه به سایر شاخصها و ابزارهای تکنیکال مانند شاخص قدرت نسبی (RSI)، میانگینهای متحرک و الگوهای کندلاستیک میتواند تحلیل بریک اوت را تقویت کند و ریسک معامله را کاهش دهد.

منبع: investopedia