نظریه داو یک تئوری مالی است در مبحث گسترده تحلیل تکنیکال است که می گوید اگر یکی از میانگین های آن (یعنی صنایع یا حمل و نقل) بالاتر از یک سطح مهم قبلی پیشرفت کند ، روند رو به رشدی در جریان است و در یک میانگین دیگر پیشرفت های مشابهی را دنبال می کند. به عنوان مثال ، اگر میانگین صنعتی داو جونز (DJIA) به سطح متوسط صعود کند ، انتظار می رود که میانگین حمل و نقل داو جونز (DJTA) در یک دوره زمانی معقول از این روند پیروی کند.

پیشگویی های کلیدی

- تئوری داو یک چارچوب فنی است که پیش بینی می کند اگر یکی از میانگین های خود بالاتر از یک سطح مهم قبلی پیش برود ، با پیشرفت مشابه در میانگین دیگر ، روند صعودی خواهد بود.

- این تئوری با این تصور پیش بینی می شود که بازار همه چیز را به شکلی منطبق با فرضیه بازار کارآمد در نظر بگیریم.

- در چنین پارادایمی ، شاخص های مختلف بازار تا زمان معکوس روندها ، باید از نظر عملکرد و الگوی حجم ، یکدیگر را تأیید کنند.

درک نظریه داو

نظریه داو رویکردی برای تجارت است که توسط چارلز اچ. داو انجام شد و به همراه ادوارد جونز و چارلز برگسترسر ، شرکتی را تأسیس کردند سپس میانگین صنعتی داو جونز را در سال 1896 توسعه دادند. داو این تئوری را در سرمقاله هایی در وال استریت ژورنال (که او بنیانگذاری کرده بود) منتشر کرد.

چارلز داو در سال 1902 درگذشت ، و هرگز نظریه کامل خود را در بازارها منتشر نکرد ، اما چند تن از پیروان و همکارانش آثاری را منتشر کرده اند که در سرمقاله های او گسترش یافته است. برخی از مهمترین مشارکتها در نظریه داو شامل موارد زیر است:

- ‘فشارسنج بازار سهام’ ویلیام پی همیلتون (1922)

- «تئوری داو» رابرت ره (1932)

- جورج شفر ‘چگونه من به بیش از 10،000 سرمایه گذار برای سودآوری در سهام کمک کردم’ (1960)

- ‘تئوری داو امروز’ (1961) ریچارد راسل

داو معتقد بود که بورس سهام به عنوان یک کل ، معیار قابل اطمینان از شرایط کلی تجارت در اقتصاد است و با تجزیه و تحلیل بازار ، می توان آن شرایط را به دقت ارزیابی کرد و جهت گیری روند عمده بازار و جهت گیری احتمالی سهام های فردی را مشخص کرد.

این تئوری در تاریخ 100 ساله ی خود تحولات دیگری را پشت سر گذاشته است ، از جمله مشارکت های ویلیام همیلتون در دهه 1920 ، رابرت ره در دهه 1930و جورج شفر و ریچارد راسل در دهه 1960. به عنوان مثال ، جنبه های نظریه ، تأکید خود را بر بخش حمل و نقل – یا راه آهن ، به شکل اصلی – از دست داده است ، اما رویکرد داو هنوز هسته اصلی تجزیه و تحلیل فنی مدرن را تشکیل می دهد.

نظریه داو چگونه کار می کند

در نظریه داو شش مؤلفه اصلی وجود دارد:

1. بازار همه چیز را با تخفیف ارائه می دهد

نظریه داو بر فرضیه بازارهای کارآمد (EMH) عمل می کند ، که بیان می کند قیمت دارایی تمام اطلاعات موجود را شامل می شود. به عبارت دیگر ، این رویکرد ضد انعکاس اقتصاد رفتاری است.

درآمد بالقوه ، مزیت رقابتی ، صلاحیت مدیریتی – همه این عوامل و موارد دیگر در بازار قیمت دارند ، حتی اگر همه افراد این یا همه این جزئیات را نشناسند. در قرائت دقیق تر این نظریه ، حتی رویدادهای آینده نیز به صورت ریسکی تخفیف می یابد.

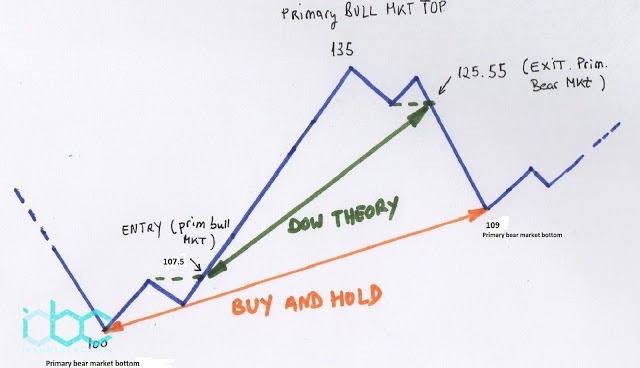

2. سه نوع اصلی روند در بازار وجود دارد

بازارها روندهای اصلی را تجربه می کنند که یک سال یا بیشتر طول می کشد ، مانند بازار گاو ی یا خرسی. در این روندهای گسترده تر ، آنها روندهای ثانویه را تجربه می کنند ، که اغلب در برابر روند اصلی کار می کنند ، مانند عقب نشینی در بازار گاوی یا تظاهرات در بازار خرسی. این روند ثانویه از سه هفته تا سه ماه ادامه دارد. سرانجام ، روندهای جزئی وجود دارد که کمتر از سه هفته طول بکشد ، که اکثراً سروصدایی بیش نیستند.

3. روندهای اولیه دارای سه مرحله هستند

طبق تئوری داو ، روند اصلی از سه مرحله عبور خواهد کرد. در بازار گاوی ، این مراحل، انباشت ، مرحله مشارکت عمومی (یا حرکت بزرگ) و مرحله اضافی است. در بازار خرسی به آنها مرحله توزیع ، مرحله مشارکت عمومی و مرحله وحشت (یا ناامیدی) گفته می شود.

4- شاخص ها باید یکدیگر را تأیید کنند

برای ایجاد یک روند ، شاخص های فرض شده داو یا میانگین بازار باید یکدیگر را تأیید کنند. این بدان معناست که سیگنال هایی که در یک شاخص رخ می دهند باید با سیگنال های دیگر مطابقت داشته باشند. اگر یک شاخص ، مانند میانگین صنعتی داو جونز ، روند صعودی اولیه جدید را تأیید کند ، اما شاخص دیگر در روند نزولی اولیه قرار داشته باشد، معامله گران نباید تصور کنند که روند جدیدی آغاز شده است.

داو از دو شاخص که او و شرکای خود اختراع کرده اند ، میانگین صنعتی داو جونز (DJIA) و میانگین حمل و نقل داو . راهآهن از جابجایی باری که این فعالیت تجاری مورد نیاز دارد سود خواهد برد. اگر قیمت دارایی در حال افزایش بود اما راه آهن رنج می برد ، احتمالاً روند پایدار نخواهد بود. مکالمه همچنین صدق می کند: اگر راه آهن سودآور باشد اما بازار در حال رکود باشد ، روند مشخصی وجود ندارد.

5. حجم باید روند را تأیید کند

اگر قیمت در جهت روند اصلی حرکت کند و در صورت حرکت در برابر آن کاهش یابد ، باید حجم آن افزایش یابد. حجم کم نشانگر ضعف در روند است. به عنوان مثال ، در بازار گاوی ، با بالا رفتن قیمت ، باید حجم آن افزایش یابد ، و در زمان کاهش ثانویه سقوط کند. اگر در این مثال ، حجم در حین بازپرداخت افزایش یابد ، می تواند نشانه این باشد که روند معکوس است زیرا فعالان بازار بیشتر نزولی می شوند.

6. روندها تا زمانی که واژگونی واضح رخ ندهد ادامه دارد

معکوس در روند اولیه می تواند با روند ثانویه اشتباه گرفته شود. تعیین اینکه آیا صعود در بازار خرسی یک معکوس است یا یک تجمع کوتاه مدت که باید از آن پایین بیاید ، دشوار است و تئوری داو از احتیاط حمایت می کند و اصرار دارد که یک وارونگی احتمالی تأیید شود.

ملاحظات خاص نظریه داو

در اینجا چند نکته اضافی وجود دارد که باید در مورد تئوری داو در نظر بگیرید:

بسته شدن قیمت و دامنه خط

چارلز داو فقط به بستن قیمتها اعتماد داشت و نگران حرکت داخلی این شاخص نبود. برای ایجاد یک سیگنال روند ، قیمت بسته شدن باید سیگنال روند باشد.

محدوده خط نظریه داو

ویژگی دیگر در تئوری داو ایده محدوده خط است که در سایر زمینه های تحلیل تکنیکی نیز به آن محدوده معاملات گفته می شود. این دوره حرکت های قیمت کناری (یا افقی) به عنوان یک دوره تحکیم دیده می شود و معامله گران باید منتظر بمانند تا حرکت قیمت را بشکند تا قبل از آنکه به نتیجه برسد که بازار به چه شکلی حرکت می کند ،روند را بشکند. به عنوان مثال ، اگر قیمت بالاتر از خط حرکت می کرد ، احتمالاً بازار روند صعودی داشته باشد.

سیگنال ها و شناسایی روندها در نظریه داو

یکی از جنبه های دشوار اجرای نظریه داو ، شناسایی دقیق وارونگی روند است. به یاد داشته باشید ، پیروان از تئوری داو با جهت کلی بازار تجارت می کنند ، بنابراین بسیار مهم است که نقاطی را که در این جهت تغییر می کند مشخص کنند.

یکی از تکنیک های اصلی استفاده شده برای شناسایی وارونگی روند در تئوری داو ، تحلیل اوج و فرورفتگی است. اوج به عنوان بالاترین قیمت حرکت بازار تعریف می شود ، در حالی که یک فرورفتگی به عنوان پایین ترین قیمت حرکت بازار مشاهده می شود. توجه داشته باشید که تئوری داو فرض می کند که بازار حرکت نمی کند در یک خط مستقیم بلکه از اوج (قله) به پایین (فرورفتگی) حرکت می کند.

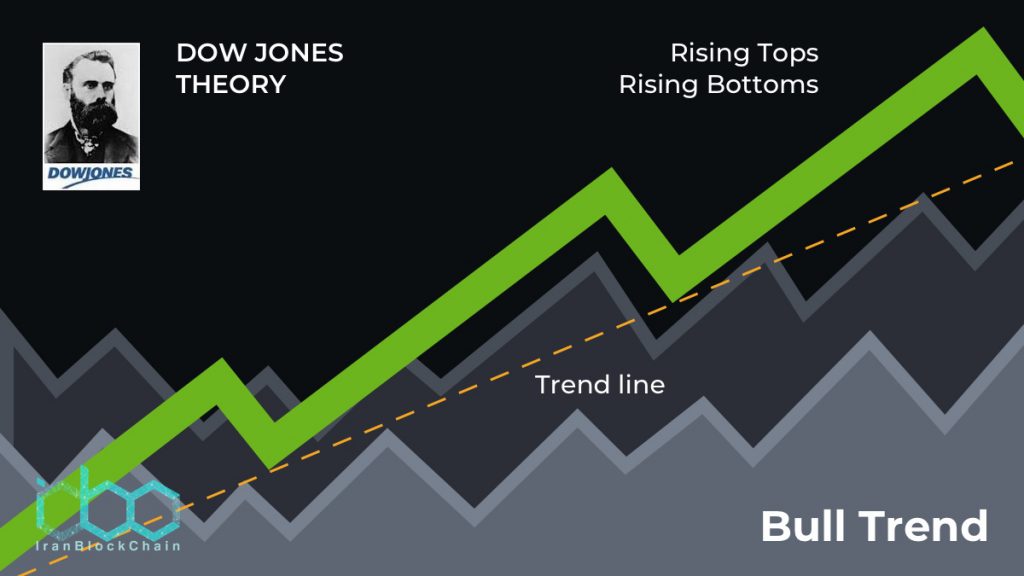

روند صعودی در نظریه داو ، مجموعه ای از قله های پیاپی و بالاتر است. روند نزولی یک سری قله های پیاپی و فرورفتگی های پیاپی است.

ششمین بخش نظریه داو ادعا می کند که تا زمانی که نشانه روشنی مبنی بر برعکس شدن روند وجود نداشته باشد ، یک روند همچنان پابرجاست. دقیقاً مانند اولین قانون حرکت نیوتن ، یک شیء در حال حرکت تمایل دارد که در یک جهت واحد حرکت کند تا اینکه یک نیرو آن حرکت را مختل کند. به همین ترتیب ، بازار همچنان در جهت اصلی حرکت خواهد کرد تا زمانی که نیرویی مانند تغییر شرایط تجاری به اندازه کافی قوی باشد که بتواند جهت این حرکت اولیه را تغییر دهد.

معکوس در نظریه داو

هنگامی که بازار قادر به ایجاد یک قله پیاپی و مسیر دیگر در جهت روند اصلی نیست ، بعنوان معکوس در روند اولیه علامت گذاری می شود. برای روند صعودی ، معکوس با عدم توانایی در رسیدن به سطح جدید و به دنبال آن عدم توانایی در رسیدن به سطح بالاتر علامت گذاری می شود. در این شرایط ، بازار از دوره ای به بالاترین سطح پیاپی و پایین آمدن به سمت پایین و پایین های پی در پی ، که اجزای یک روند اولیه نزولی هستند ، رفته است.

وارونه شدن روند اولیه نزولی هنگامی اتفاق می افتد که بازار دیگر به پایین و پایین نرود. این اتفاق در شرایطی رخ می دهد که بازار قله ای بالاتر از اوج قبلی ایجاد کند ، و پس از آن یک فرورفتگی بالاتر از فرورفتگی قبلی ، که مؤلفه های یک روند صعودی هستند ، ایجاد می شود.

منبع: investopedia