گرفتن نوسانات حرکات روند در سهام یا نوع دیگر دارایی ها می تواند سودآور باشد. با این حال ، گرفتار شدن در معکوس همان چیزی است که بیشتر معامله گران که دنبال روند معاملات سهام هستند از ان می ترسند. وارونگی در هر زمان ،تغییر جهت روند سهام یا نوع دیگری از دارایی ها است.از علائم معکوس نیز می توان برای تحریک معاملات جدید استفاده کرد ، زیرا ممکن است وارونگی باعث شود روند جدیدی شروع شود.حال بیشتر در مورد رول سوشی صحبت خواهیم کرد.

مارک فیشر در کتاب ‘معامله گر منطقی’ در مورد تکنیک های شناسایی نقاط ابتدایی و پایین بازارها بحث می کند. در حالی که تکنیک های فیشر همان هدفی را به کار می برد که در سر و شانه ها استفاده می شود و یا الگوهای نمودار دوبل بالا / پایین که در کارنامه اصلی توماس بولکوفسکی ‘دائره المعارف الگوهای نمودار’ مورد بحث قرار گرفته است ، روش های فیشر زودتر سیگنال را ارائه می دهند ، و به سرمایه گذاران هشدار می دهد تا از تغییرات احتمالی در جهت استفاده کنند.

یکی از تکنیک هایی که فیشر در مورد آن بحث می کند ‘رول سوشی’ نامیده می شود. در حالی که این هیچ ارتباطی با غذا ندارد ، در هنگام نهار جایی که تعدادی از معامله گران در مورد بحث در مورد بازار بحث و گفتگو می کردند ، تصور می شد.

پیشگویی های کلیدی

- “رول سوشی” یک الگوی فنی است که می تواند به عنوان یک سیستم هشدار دهنده اولیه برای شناسایی تغییرات احتمالی در جهت بازار سهام از آن استفاده شود.

- هنگامی که الگوی رول سوشی در روند نزولی ظاهر می شود ، به معامله گران هشدار می دهد که از فرصت بالقوه برای خرید موقعیت کوتاه یا خارج شدن از یک موقعیت کوتاه استفاده کنند.

- هنگامی که الگوی رول سوشی در روند صعودی ظاهر می شود ، به معامله گران هشدار می دهد که از فرصت بالقوه برای فروش موقعیت طولانی یا خرید موقعیت کوتاه استفاده کنند.

- آزمایشی با استفاده از روش واژگونی رول سوشی در مقابل یک استراتژی خرید و نگه داشتن سنتی در اجرای معاملات در کامپوزیت Nasdaq طی یک دوره 14 ساله انجام شد. بازده روش برگشت رول سوشی 31.31 بود ، در حالی که خرید و نگه داشتن تنها 10.66 بازگشت داد!

الگوی معکوس کردن رول سوشی

فیشر الگوی معکوس کردن رول سوشی را به عنوان یک دوره از 10 میله تعریف می کند که در آن پنج تای اول (میله های داخل) در یک محدوده باریک از بلندی ها و پایین ترین سطح محدود می شوند و پنج تای دوم (میله های بیرونی) پنج تای اول را با هم بالاتر و پایین بالاتر محصور می کنند. این الگوی شبیه به الگوی انگولف (مشغول) نزولی است ، به جز اینکه به جای الگویی از دو میله منفرد ، از چند میله تشکیل شده است.

هنگامی که الگوی چرخش سوشی در روند نزولی ظاهر می شود ، از واژگونی روند احتمالی خبر می دهد و فرصتی بالقوه برای خرید یا خروج از موقعیت کوتاه را نشان می دهد. اگر الگوی رول سوشی در روند صعودی رخ دهد ، معامله گر می تواند موقعیت طولانی بفروشد یا احتمالاً موقعیت کوتاهی را وارد شود.

ترفند شناسایی الگو، متشکل از تعداد میله های داخل و خارج است که با توجه به سهام و کالای انتخاب شده و بهترین استفاده از یک چارچوب زمانی مناسب و استفاده از یک بازه زمانی که مطابق با زمان مطلوب کلی در تجارت باشد.

الگوی معکوس روند دوم که فیشر توضیح می دهد برای معامله گر بلند مدت توصیه می شود و هفته معکوس خارج نامیده می شود. این شبیه به رول سوشی است به جز اینکه از داده های روزانه استفاده می کند که از روز دوشنبه شروع می شود و در روز جمعه به پایان می رسد. این الگوی در کل 10 روز طول می کشد

تست روند معکوس سوشی رول

آزمایشی بر اساس شاخص کامپوزیت NASDAQ انجام شد تا ببیند آیا الگوی معکوس سوشی می تواند به شناسایی نقاط عطف طی یک دوره 14 ساله بین 1990 و 2004 کمک کند. در دوبرابر دوره هفته معکوس در خارج به دو نوار 10 روزه توالی ، سیگنال ها کمتر دیده می شدند اما قابل اطمینان تر بودند. ساخت نمودار شامل استفاده از دو هفته معاملاتی برگشت به عقب بود ، به گونه ای که این الگوی از روز دوشنبه آغاز شده و به طور متوسط چهار هفته زمان لازم است. این الگوی معکوس در داخل / خارج معکوس (RIOR) تلقی شد.

هر بخش دو هفته ای از الگو (دو نوار در یک نمودار هفتگی ، که معادل 10 روز معاملاتی است) توسط یک مستطیل ترسیم می شود. این الگو اغلب به عنوان یک تأیید خوب عمل می کند که روند تغییر کرده است و مدت کوتاهی پس از آن با شکست خط روند دنبال می شود.

استفاده از داده های هفتگی

آزمایش مشابهی بر روی شاخص کامپوزیت NASDAQ با استفاده از داده های هفتگی انجام شده است: استفاده از 10 هفته داده به جای 10 روز (یا دو هفته) که در بالا استفاده شد. این بار مستطیل اول یا داخل آن به 10 هفته ، و مستطیل دوم یا بیرونی هشت هفته تنظیم شده است ، زیرا این ترکیب در تولید سیگنال های فروش بهتر از دو مستطیل پنج هفته یا دو مستطیل 10 هفته ای بهتر است.

درمجموع ، پنج سیگنال تولید شده و سود 2،923.77 امتیاز بوده است. معامله گر می توانست 381 (7.3 سال) از کل 713.4 هفته (14.1 سال) یا 53٪ از زمان را در بازار باشد و به بازده سالانه 46/21 درصد برسد. سیستم RIOR هفتگی یک سیستم تجارت اولیه خوب است.

صرف نظر از استفاده از نوارهای 10 دقیقه ای یا بارهای هفتگی ، سیستم معاملاتی معکوس روند حداقل در طول دوره آزمون ، که شامل روند صعودی و نزولی قابل توجهی نیز بود ، به خوبی در آزمونها کار می کرد.

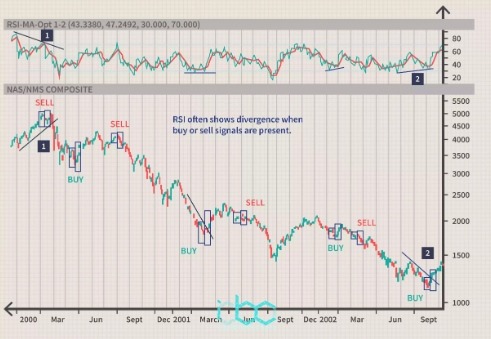

با این وجود ، هر شاخصی که بطور مستقل مورد استفاده قرار گیرد می تواند یک معامله گر را دچار مشکل کند. یکی از ستون های تحلیل تکنیکی اهمیت تأیید است. هنگامی که یک شاخص ثانویه برای تأیید سیگنالها استفاده می شود ، یک روش معامله به مراتب قابل اطمینان تر است.در تست های ما ، شاخص مقاومت نسبی (RSI) نیز در بسیاری از نقاط معکوس به روش واگرایی منفی تأیید خوبی کرد.

واژگونی در اثر حرکت به بلندترین یا پایین ترین سطح ایجاد می شود. بنابراین ، این الگوها همچنان در بازار به پیش می روند. یک سرمایه گذار می تواند این نمودارها را به همراه تأیید سایر شاخص ها ، در نمودارهای قیمت فعلی مشاهده کند.

کلام آخر

معاملات زمان بندی برای ورود به پایین بازار و خروج در صدر همیشه خطر را شامل می شود. تکنیک هایی مانند رول سوشی ، هفته واژگونی در خارج ، یا چرخش در داخل / بیرون معکوس – هنگامی که همراه با یک نشانگر تأیید استفاده می شود – می توانند استراتژی های معاملاتی بسیار مفیدی برای کمک به معامله گر و به حداکثر رساندن و محافظت از پولهای بدست آمده خود باشند.

منبع: اینوستو پدیا